ファクタリング専門 ファクタリングジャパン

資金調達にお悩みなら、

ファクタリングジャパンにお声がけください!

ご相談は無料です。秘密保持は徹底しています。

経営は山あり谷あり、

資金運用に悩んだことのない方はいません。

即日、急いで金策が必要だ、

まとまった資金が必要だ、

様々なご相談をお聞かせください。

ファクタリングは、借入・借金・融資ではありません。

お手元の「売掛金」を期日前に資金化、

現金化するお手伝いをさせていただきます。

おひとりで悩む前に、お気軽にお声がけください。

私たちの使命は、資金繰りのお悩みを解決して、

本来の経営に注力いただき、

日本の中小企業に元気になっていただくことです!!

Trouble このようなお悩みございましたらご相談ください

- 現在資金調達している会社の手数料が高い・キツい

- 銀行から融資が受けられない

- 税金を滞納し支払いがキャッシュフローを圧迫

- 取引先の支払いサイトが長い

- 借入返済の見通しがたたない

- 急な資金が必要になった

Factoring

そもそもファクタリングとは?

ファクタリングとは、厳しい経営環境の中で戦う中小企業の経営者にとって嬉しい資金調達方法です。

企業の持つ売掛金を信頼できるファクタリング業者へ譲渡・売却することで、早期資金化することです。最短、即日で実施されています。

昨今、経済産業省が積極的に周知したことで、注目され活性化しています。

ファクタリングはメリットも多いですが、一方で、トラブルも散見しはじめています。弊社ではご納得頂けるまでしっかりとご説明しご相談させて頂くことで安心してご利用頂いています。

ファクタリングのメリット

銀行などの金融機関から融資がうけられない。売掛金の支払いサイトの長い取引先が多い。

などの理由で黒字倒産しそうなときに断然メリットがあります。

担保がなくても早期資金化ができ、貸借対照表に計上されずにキャッシュフローを改善できます。

ファクタリングは売掛金の早期資金化

売掛金があれば簡単に資金調達ができます。最短、即日の資金化、現金化が可能です。

銀行からの融資の場合は、経営・信用状態が重視され、1ヶ月以上時間をかけて審査されますが、ファクタリングは融資ではないので、審査に通りやすく担保も不要です。

ファクタリングは借り入れではない

ファクタリングは借り入れではありません。

売掛金を回収したら支払いを実施します。別会社との売掛金に対してや、同じ会社の次の売掛金回収までの繋ぎとして利用できます。貸借対照表にも計上されません。

キャッシュフローそのものを助け、正常化します。

ファクタリングは担保や保証人不要

売掛金担保融資が貸付の契約であり、資金利用にも制約があるのに対し、ファクタリングは売掛金の譲渡契約、売買です。

資金を自由な用途に利用できます。

したがって、担保や保証人も必要ありません。個人情報や経営状況・営業年数なども関係ありません。

売掛先が倒産しても支払いリスクなし

ファクタリングは売掛金の譲渡契約、売買です。資金化の後、仮に売掛先の財務状況が悪くなり、倒産した場合も支払い・補償リスクは発生しません。

売掛金の支払いサイトまでの期間・時間だけではなく、信用・現金回収リスクも売買されます。

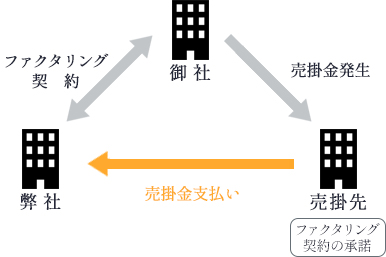

3社間取引ファクタリングについて

ファクタリングには、3社間取引と2社間取引があります。

できるだけ多くの資金を調達したい場合は、3社間取引を検討します。

3社間で売掛債権についてファクタリングする場合は取引先の了承が必要です。まずファクタリング業者から売掛債権を買い取ってもらいます。次に取引先からファクタリング業者へ売掛債権の支払いをおこないます。

この取引先からファクタリング業者への支払いに伴い事前に了承が必要となります。(右図ご参照)

取引先の承認が必要ですが、手数料が少なくすむため、できるだけ多くの資金を調達したい場合は、3社間取引の利用をお勧めします。

- 現金化できる金額が相対的に大きい。

- 手数料が少なくすむ。

- 取引先との契約、調整が必要です。

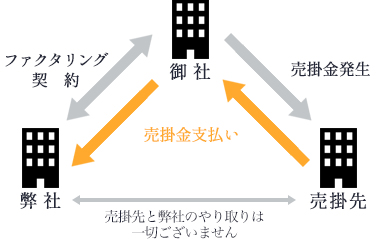

2社間取引ファクタリングについて

ファクタリングには、3社間取引と2社間取引があります。

時間に猶予がない場合は取引先に売掛債権の現金化がわからない、2社間取引を検討します。

ファクタリング業者との2社間で取引をおこないます。

まずファクタリング業者へ売掛債権を買い取ってもらいます。

取引先から債権の支払いを受けたら、ファクタリング業者へ支払うことで成立します。取引先や銀行に知られることなく早く資金を調達したい場合は、手数料は多くかかりますが、2社間ファクタリングをお勧めします。

- 取引先に売掛債権の現金化がわからない。

- とにかく現金化・資金化がはやい。

- 手数料が相対的に高くなる

2社間のファクタリングが必要な理由

ではなぜ、「2社間取引」が必要なのでしょうか?

海外では古くからファクタリングが行われており、与信管理や売掛債権管理などのアウトソーシング先としてファクタリング会社を利用する背景・歴史があります。

一方で、日本では手形割引という手法がサービスとして一般化しています。

このため、「ファクタリングを利用する会社=資金繰りが苦しい会社=倒産しそうな危ない会社」という間違ったイメージが先行し定着しつつあります。

正当に3社間取引でファクタリングを行う際に、売掛先である取引先(クライアント)に報告、調整をした際に、上記のように勘繰られてしまうリスクがあります。

今後の継続取引に支障がでてしまったり、あらぬ噂をたてられないとも限りません。

このネックを解消するために登場したのが売掛先である取引先(クライアント)に知られずにファクタリングを行う2社間取引です。

今後、ファクタリングが周知されてきたら、3社間取引もしやすくなってくると考えられています。

Point ファクタリング3つのポイント

1.ファクタリングの償還請求権とは?

遡及権ともいいます。そもそも、手形・小切手の所持人が支払または引受けを拒絶された場合、自己の前者(振出人・裏書人等)に対し、支払に代わる一定金額(遡求金額)を請求できる権利です。

ファクタリングにおいては、ファクタリング業者がお客様にお金を請求する権利のことをさします。

償還請求権がない場合と、ある場合があります。

現在、日本で主流になっているファクタリングは償還請求権(ノンリコース)なしのファクタリングです。

●償還請求権なし(ノンリコース)

遡って(さかのぼって)請求する権利がない場合です。利用者のリスクが低くなります。

売掛債権を売却した後に、売掛先(取引先)が倒産した場合でもファクタリング利用会社は支払い責任がない形式のファクタリングです。

●償還請求権あり(ウィズリコース)

遡って(さかのぼって)請求する権利がない場合です。業者のリスクが低くなります。

売掛債権を売却した後に、売掛先(取引先)が倒産した場合にファクタリング利用会社が支払い責任を持つ形のファクタリングです。

2.ファクタリングの債権譲渡登記とは?

債権譲渡登記制度は、法人がする金銭債権の譲渡などについて、簡便に債務者以外の第三者に対する対抗要件を備えるための制度です。

金銭債権を譲渡したことを第三者に対抗するためには、原則として、確定日付ある証書によって債務者に対する通知を行うか、債務者の承諾を得なければなりません。

ファクタリングにおいては、お客様が業者へ売掛債権の権利を“公的に”譲るための手続きをさします。

ファクタリング業者側では、売掛債権の権利者であることを法務局(登記所)に備える登記簿(債権譲渡登記ファイル)に記録する手続きを行います。

これにより登記を行ったファクタリング会社は、当該債権の債務者以外の第三者について公に主張する事が可能になります。

3.ファクタリングの消費税の取扱いは?

ファクタリングとは債権譲渡契約にともなう利息として考えられています。支払利息もしくは債権譲渡損等の科目になると考えられています。

このため、消費税が非課税となります。ファクタリングに係る手数料についても非課税です。言いかえれば、ファクタリング手数料分の消費税はファクタリング業者が支払うために、全体の税金額は変わらないと考えます。

Flow ファクタリングご契約までの流れ

1.お申込み

1.お申込み 2.ヒアリング

2.ヒアリング 3.審査

3.審査 4.ご契約

4.ご契約 5.現金化

5.現金化

Facebook

Twitter